Czym jest faktura VAT i kiedy należy ją wystawić lub przyjąć?

Faktury VAT są, zgodnie z ustawą o VAT, wystawiane przez czynnych podatników VAT rozliczających podatek z prowadzonej sprzedaży i odliczających podatek od zakupów na poczet prowadzenia działalności. Obowiązek wystawienia faktury pojawia się w momencie powstania obowiązku podatkowego, tj.- sprzedaży na rzecz innych przedsiębiorców,

- sprzedaży na rzecz osób fizycznych nieprowadzących działalności gospodarczej (faktura wystawiana jest wówczas na żądanie nabywcy),

- przy sprzedaży wysyłkowej i wewnątrzwspólnotowej dostawy towarów.

Co powinna zawierać faktura VAT?

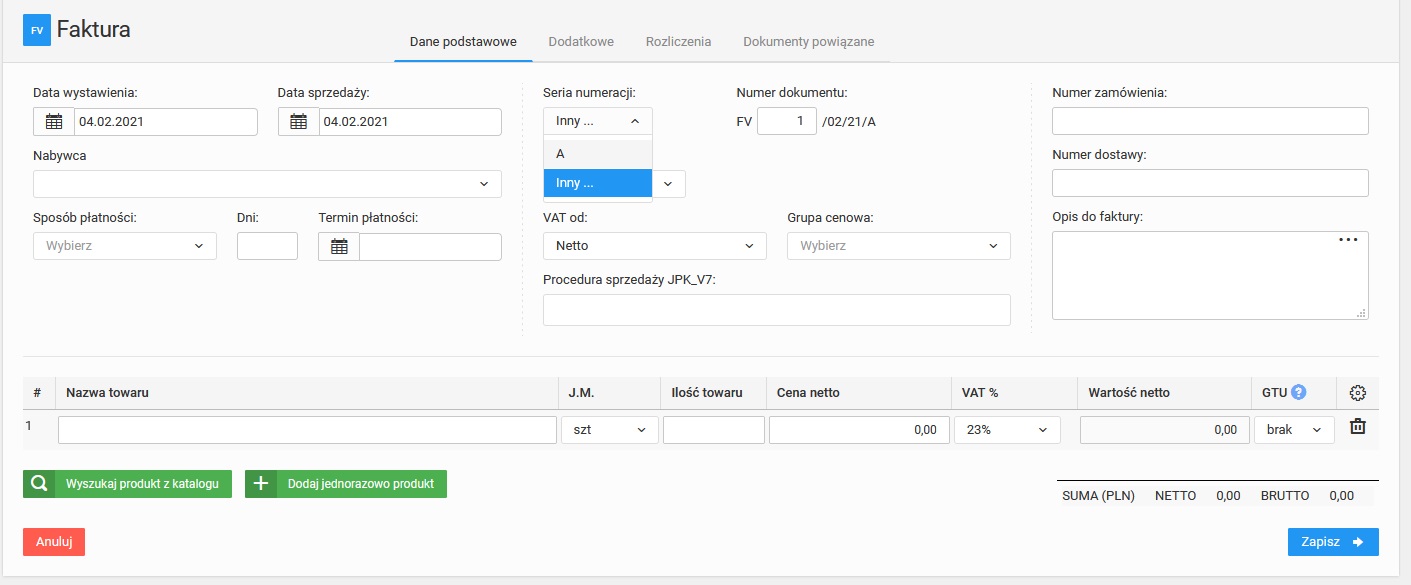

Wszystkie wytyczne dotyczące zawartości faktury i danych niezbędnych do umieszczenia na tego rodzaju dokumencie zostały określone w art. 106e. ustawy o VAT. Formalne wymagania mówią, że na każdej fakturze powinny znaleźć się obowiązkowo:- kolejny numer faktury,

- data wystawienia dokumentu,

- data wykonania lub zakończenia dostawy towarów lub realizacji usługi, jeśli jest inna od daty wystawienia faktury,

- dane nabywcy i sprzedawcy (imiona i nazwiska, nazwa firmy, dane adresowe, numery NIP),

- nazwy sprzedawanych towarów lub realizowanych usług,

- ilości sprzedanych towarów (lub zakres zrealizowanej usługi),

- ceny netto towarów lub usług,

- łączna wartość netto towarów lub usług ujętych na fakturze,

- stawki podatku obowiązujące dla wyszczególnionych towarów lub usług,

- suma wartości sprzedaży netto (z podziałem na sprzedaż objętą określonymi stawkami podatku oraz sprzedaż zwolnioną z podatku),

- kwotę podatku od wyliczonej sumy wartości sprzedaży netto,

- kwotę należności ogółem.

Od 2010 roku nie ma już obowiązku umieszczania na fakturach oznaczenia „oryginał” i „kopia” i choć faktura musi być w dalszym ciągu wystawiana w dwóch egzemplarzach (po jednym dla sprzedawcy i nabywcy), obydwie kopie mogą być stosowane zamiennie.

Od czego zależy numer faktury VAT?

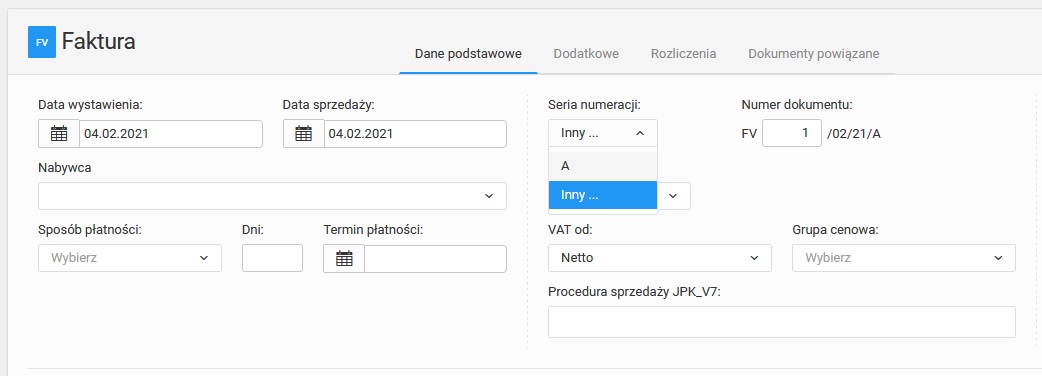

Pierwszym punktem na liście obowiązkowych elementów faktury VAT jest kolejny numer faktury, którego nie możemy nadać dokumentom przypadkowo. Chociaż ustawa o VAT nie narzuca wprost sposobu numeracji faktur, wyraźnie wskazuje że kolejny numer nadany w ramach jednej lub więcej serii powinien w sposób jednoznaczny identyfikować daną fakturę. Ważne jest tutaj zachowanie chronologii i takie numerowanie faktur, by oczywiste było w jakiej kolejności po sobie zostały wystawione. W przypadku mniejszych firm może zdarzyć się, że wszystkie faktury wystawiane są w ramach jednej serii i w związku z tym numerowane kolejno, bez ryzyka pomylenia numeracji faktur czy szybkiego osiągnięcia długich i niepraktycznych numerów faktur. Dla lepszej organizacji dokumentów i łatwego podzielenia realizowanych transakcji możliwe jest jednak także numerowanie faktur w ramach kilku serii, każdej z własną kolejnością numerowania. Podział na serie może być realizowany poprzez stworzenie serii dla każdego oddziału firmy, każdej osoby wystawiającej faktury, każdego klienta czy rodzaju sprzedaży. Zazwyczaj stosuje się także osobne serie dla faktur sprzedaży i faktur korygujących. Przykładowo, przy najprostszym podziale, faktury sprzedaży mogą nosić kolejne numery w serii FS/01/2021, a faktury korekty – FK/01/2021 i z perspektywy ustawy o VAT będą to numeracje prawidłowe, bo istnieje wyraźne rozróżnienie pomiędzy obydwiema fakturami z numerem 01/2021.

Wybór serii numeracji w Melpe

Obowiązkowe elementy faktury: data sprzedaży, realizacji usługi, dostawy, płatności

Oprócz daty wystawienia dokumentu, który jest obowiązkowym elementem każdej faktury, na dokumencie może znaleźć się także data dostawy, data sprzedaży, data wykonania usługi oraz termin płatności. Daty te mogą być różne od siebie, ponieważ nie każda faktura jest wystawiana z chwilą realizacji sprzedaży i otrzymania zapłaty.Co do zasady, data sprzedaży (dostawy, wykonania usługi) oznacza datę dokonania lub zakończenia dostawy towarów lub datę zakończenia wszystkich czynności w ramach opłaconej usługi. Określony na fakturze termin płatności jest datą, do której nabywca jest zobowiązany do opłacenia należności za fakturę.Przepisy wskazują, że daty sprzedaży nie trzeba umieszczać na fakturze wyłącznie wtedy, gdy nie jest ona określona lub znana w momencie wystawiania dokumentu lub gdy jest taka sama, jak data wystawienia faktury. W przypadku dokumentów wystawionych w programie Melpe, jej wskazanie jest niezbędne dla prawidłowego zaksięgowania faktury w systemie.

Obowiązek wystawienia faktury VAT: terminy wystawiania faktur

W art. 106i ustawy o VAT określone zostało, że faktura powinna zostać wystawiona co do zasady nie później, niż 15. dnia miesiąca następującego po miesiącu, w którym dokonano dostawy towaru lub wykonano usługę. Podczas prowadzenia działalności mogą jednak zdarzyć się sytuacje, w których faktura wystawiana jest na podstawie otrzymanej całości lub części zapłaty (tzw. faktura zaliczkowa). W przypadku tego typu transakcji konieczne jest wystawienie faktury nie później niż do 15. dnia miesiąca następującego po miesiącu, w którym otrzymano całość lub część zapłaty od nabywcy. Dostawa towarów nie musi być na ten moment zrealizowana.Wyjątki w terminach wystawiania faktur

Wyjątki dla wymienionych wyżej terminów pojawiają się w przypadku świadczenia usług budowlanych lub budowlano-montażowych (do 30. dnia od dnia wykonania usługi), dostawy książek drukowanych (CN ex 4901 10 00, 4901 91 00, ex 4901 99 00 i 4903 00 00) – z wyłączeniem map i ulotek – oraz gazet, czasopism i magazynów, drukowanych (CN 4902) (do 60 dnia od dnia wydania towarów), czynności polegających na drukowaniu książek, gazet, czasopism i magazynów (CN ex 4901 10 00, 4901 91 00, ex 4901 99 00 i 4903 00 00, CN 4902) – z wyłączeniem map i ulotek (do 90 dnia od dnia wykonania czynności). Pełna lista wyjątków, dla których nie obowiązuje termin wystawiania faktur do 15 dnia miesiąca następnego jest wyszczególniona w art. 106i ust. 3, 4 i 5 ustawy o VAT. Jeśli faktura jest wystawiana na żądanie nabywcy, stosuje się zasadę ogólną – faktury wystawiane są nie później niż 15. dnia miesiąca następującego po miesiącu, w którym dokonano dostawę lub otrzymano całość lub część zapłaty. Jeśli żądanie wpłynęło po upływie tego terminu, sprzedawca ma 15 dni od dnia zgłoszenia żądania na wystawienie faktury.Termin płatności faktury VAT

Zgodnie z Ustawą z dnia 8 marca 2013 roku o terminach zapłaty w transakcjach handlowych (a więc także terminach zapłaty umieszczanych na fakturach VAT), ustalony termin płatności w transakcjach między przedsiębiorcami nie może być dłuższy niż 60 dni, z wyjątkiem sytuacji w których strony umowy wyraźnie ustaliły inny termin płatności. Termin nie powinien być też wcześniejszy, niż dzień doręczenia faktury do nabywcy. Może zdarzyć się oczywiście, że na fakturze nie pojawi się termin płatności, jednak w takich sytuacjach zastosowanie mają przepisy Kodeksu cywilnego, a należność należy uregulować niezwłocznie po wezwaniu do zapłaty (osobnego dokumentu zawierającego informację o terminie i formie płatności).Jak długo przechowuje się fakturę VAT?

Przepisy wskazują, że faktury VAT powinny być przechowywane przez okres 5 lat od końca roku kalendarzowego, w którym upłynął termin płatności podatku za towary i usługi wyszczególnione na fakturze. Dokumenty sprzedażowe mogą być przechowywane w formie papierowej lub elektronicznej, ale sposób ich przechowywania musi umożliwić łatwy dostęp do dokumentów. W przypadku zgłoszenia przez urząd potrzeby przeprowadzenia kontroli dokumentów księgowych, obecnie nie przekazuje się do wglądu samych faktur, a wygenerowany dla nich plik JPK – jednolity plik kontrolny o odpowiedniej strukturze, uwzględniający wszystkie szczegółowe informacje dotyczące faktur sprzedaży z zadanego okresu kontrolnego.Faktura VAT online. Jak wystawić i przesłać dokument z pomocą programu Melpe?

Z perspektywy wygody oraz bezpieczeństwa pracy z fakturami VAT i dokumentami księgowymi, przedsiębiorcy coraz częściej decydują się na korzystanie z programów do fakturowania online niezależnie od tego, czy korzystają z usług wewnętrznej księgowej, biura rachunkowego, czy też samodzielnie zajmują się rozliczaniem faktur. Samo korzystanie z programów takich jak Melpe jest intuicyjne, całkowicie zgodne z obowiązującymi przepisami w zakresie wystawiania faktur VAT, a przy tym ułatwione przez cały szereg rozwiązań automatyzujących proces wystawiania, numerowania i przechowywania faktur. Uruchamiając główny panel użytkownika w Melpe, z górnego menu wybieramy zakładkę Dokumenty – Sprzedaż, a następnie, spośród dostępnych opcji dokumentów sprzedaży, symbol faktury VAT (FV). W oknie pojawi się gotowy formularz do wypełnienia w celu wystawienia faktury, z zapytaniem o datę wystawienia, datę sprzedaży, serię numeracji faktur, nabywcę, sposób płatności, nazwę towarów oraz ich wartości. Taki sam formularz otrzymamy wybierając opcję FVZ (faktura zaliczkowa), dla której później konieczne będzie wystawienie faktury końcowej i powiązanie jej z fakturą zaliczkową (po kliknięciu w zakładkę „dokumenty powiązane” możliwy jest wybór faktury zaliczkowej z listy faktur). Przesłanie gotowego dokumentu sprzedaży wystawionego w Melpe do kontrahenta możliwe jest bezpośrednio z poziomu programu, z adresu info@melpe.pl lub firmowego adresu e-mail, jeśli taki został połączony z kontem Melpe, a także poprzez zapisanie faktury na dysku i wysłanie z własnej skrzynki e-mail lub wydrukowanie faktury i wysyłkę pocztą tradycyjną.

Przesłanie gotowego dokumentu sprzedaży wystawionego w Melpe do kontrahenta możliwe jest bezpośrednio z poziomu programu, z adresu info@melpe.pl lub firmowego adresu e-mail, jeśli taki został połączony z kontem Melpe, a także poprzez zapisanie faktury na dysku i wysłanie z własnej skrzynki e-mail lub wydrukowanie faktury i wysyłkę pocztą tradycyjną.